« Nous sommes exactement comme en 1999 » : quand le célèbre Paul Tudor Jones rejoue le scénario de la bulle Internet, les investisseurs s’interrogent. Emballement technologique, baisse des taux et indices en surchauffe… les marchés semblent danser sur un volcan. Attention, la chute pourrait être brutale !

Lors d’une intervention sur CNBC en fin de semaine dernière, le célèbre gestionnaire de fonds Paul Tudor Jones a livré son analyse de l’état des marchés financiers. Selon lui, « nous sommes exactement comme en 1999 ».

Dans un scénario qui rappelle celui de la période précédant l’éclatement de la bulle Internet en 2000, l’une de ses projections m’a interpellée : il envisage un doublement du Nasdaq par rapport aux niveaux actuels… suivi d’un effondrement, à l’image de ce qui s’est produit en 2000. A la différence près que, selon lui, la correction pourrait être encore plus sévère que celle de l’époque.

Que faut-il en penser ? C’est la question que j’ai posée avant-hier à mon acolyte Philippe Béchade. Selon lui, lorsque ce type d’intervenant formule une telle projection, c’est probablement que la première phase – celle de la forte hausse – est déjà bien entamée. Il faut donc envisager rapidement la suite du scénario, autrement dit une baisse marquée, sans attendre le fameux doublement du Nasdaq.

Certains éléments factuels viennent néanmoins soutenir les marchés à court terme. D’une part, la Fed amorce un changement de cycle avec une baisse des taux, confirmée par Jerome Powell lors de son intervention mardi soir à Philadelphie. Historiquement, ce type de positionnement constitue un soutien important pour les indices boursiers, notamment les small et mid caps.

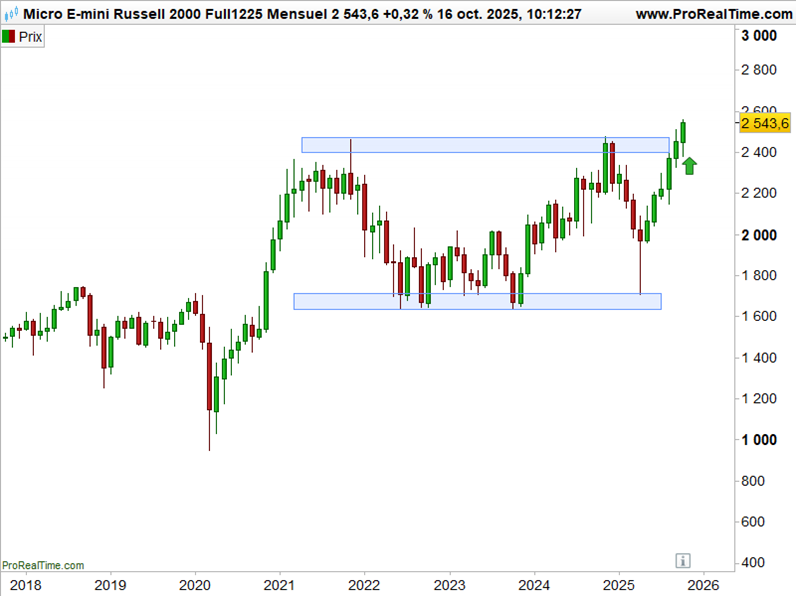

L’indice Russell 2000 en est un bon exemple : depuis le mois dernier, il inscrit de nouveaux sommets, sortant d’un trading range horizontal de moyen terme très « propre » graphiquement (cf. rectangles bleutés sur le graphique mensuel ci-dessous).

Evolution de l’indice Russell 2000 depuis fin 2017.

Source : ProRealTime

Ce constat est renforcé par les annonces en faveur de la thématique « America First » portée par Donald Trump. JP Morgan a ainsi annoncé un investissement de 10 Mds$ dans les terres rares et l’informatique quantique. Illustration de cet engouement : la flambée récente de Rigetti Computing…

Evolution de l’action Rigetti Computing depuis 2021.

Source : ProRealTime

… l’une des valeurs recommandées précédemment par nos confrères américains. Bravo à eux.

Source : Ionès Jaoulane sur LinkedIn

Les prémices d’une bulle spéculative ?

Même si ce type de valeurs ne fait pas partie de mon spectre d’analyse, et bien que je connaisse peu les profils des sociétés concernées, il me semble qu’elles sont peu rentables et probablement déficitaires sur le long terme. Je sais ce que vous allez me dire : dans l’environnement actuel, comme l’a montré la hausse de Palantir ces dernières années, ce n’est pas forcément un indicateur avancé pertinent. Mais pour faire écho aux propos de Paul Tudor Jones, je me demande si cette forme d’euphorie n’est pas justement le signe distinctif de toute bulle spéculative.

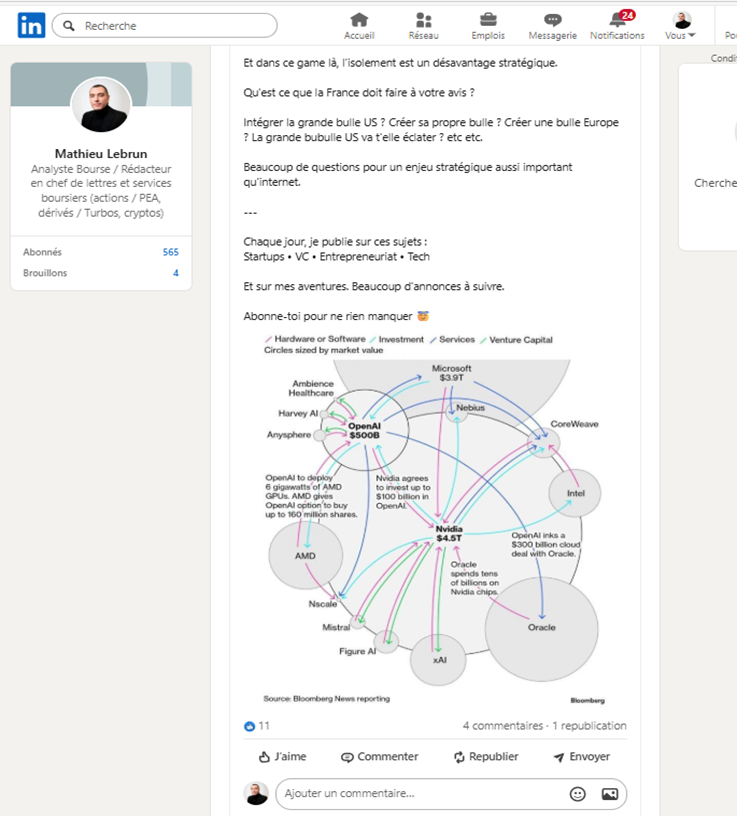

Source : LinkedIn

Et si l’on ajoute à cela une concentration toujours plus extrême dans le secteur de l’IA – comme en témoigne encore cette semaine l’actualité autour d’OpenAI et Broadcom – l’ensemble m’amène à m’interroger sérieusement sur l’éventualité d’une exubérance irrationnelle, celle-là même qu’Alan Greenspan évoquait à la fin du XXe siècle.

Bonjour, faut il vendre le portefeuille? Cordialement